Carta di credito Flexia: tassi, funzionamento e condizioni

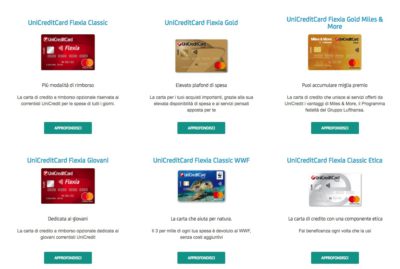

I correntisti di UniCredit Banca possono richiedere la carta di credito Flexia, che è disponibile in 6 versioni. Due di queste rientrano nella gamma top, trattandosi di gold card, mentre una è dedicata ai giovani. Tutte le versioni Flexia possono essere utilizzate con Apple Pay.

Principali caratteristiche

Come carta di credito la Flexia rientra tra le optional revolving. Infatti ogni mese il titolare della card può decidere, sfruttando vari canali, se effettuare il rimborso:

- a saldo (quindi in una sola soluzione posticipata alla scadenza del mese successivo e senza applicazione degli interessi);

- revolving (con rateizzazione e applicazione del tasso di interesse vigente in quel momento);

- rateale con importo e commissione fissa (che varieranno in funzione del piano di ammortamento e della cifra rateizzata secondo le tabelle vigenti).

In questo terzo caso si potrà decidere di rimborsare in maniera rateale anche un solo acquisto od ancora una serie di transazioni sommate tra loro. I canali attraverso esercitare queste possibilità sono:

- la funzione di internet banking;

- il numero verde chiedendo al servizio clienti (il numero da chiamare è 800.078.777);

- gli Atm evoluti UniCredit;

- l’App UniCredit;

- lo sportello di una qualsiasi filiale del gruppo.

Condizioni della carta

La carta è sicura in quanto sfrutta sia la tecnologia contactless che quella chip&pin. Per quanto riguarda invece il plafond questo viene concesso tra un minimo di mille euro e un massimo di 5000 euro per la versione Classic (come la Flexia WWF e quella Etica), mentre per la ‘giovani’ si scende tra 750 e 5000 euro. La versione Flexia Gold aumenta il massimale da 3000 a 15000 euro mentre la versione Gold Miles & More ha un plafond fino a 30 mila euro.

Costi e commissioni

Anche il costo della quota annua dipende dal tipo di carta di credito Flexia scelto. Nel particolare avremo:

| Tipo di carta | Canone carta principale | Canone carta aggiuntiva |

|---|---|---|

| Flexia classic, WWF e Etica | 40€ | 30€ |

| Flexia Giovani | 24€ | n.p. |

| Flexia Gold | 76€ | 55€ |

| Flexia Gold Miles & More | 100€ | 70€ |

(Fonte: sito ufficiale UniCredit – Data: 08/04/2019)

Alcune tipologie permettono infine di posticipare la data di addebito del rimborso affrontando il costo di 2 euro (normalmente dal 5 al 27).

Per quanto riguarda il tasso applicato nel caso di rimborso a rate, questo dipende dal tipo di rateizzazione scelto (a seconda che si opti per quota con commissione fissa o rateizzazione con applicazione del tasso di interesse vigente). Un aspetto comune a tutte le tipologie compresa la versione Gold che migliora la componente assicurativa ( Informazioni assicurazione sito ufficiale UniCredit) e la gamma di servizi accessibili (ad esempio con il programma Miles & More), ma non offre ampi vantaggi sui tassi e sul numero di rate in cui è possibile rateizzare.

Come funziona la revolving

Come già evidenziato se si decide di rimborsare in tutto o in parte gli acquisti fatti a rate, si ha la possibilità di scegliere tra due modalità:

- scelta di un numero di rate fisso a 3, 6, 10, 12, 15 e 20 mesi con applicazione di un “costo” fisso a titolo di tasso di interesse (che ovviamente varia in funzione dell’importo rateizzato e del numero di rate scelto);

- classica rateizzazione con rimborso della quota di spesa più interessi, che sono applicati in funzione del numero di rate scelto.

In questo secondo caso il limite della durata è legato alla necessità di rispettare un importo di rata minima che a sua volta è legato all’importo da rateizzare. Nel particolare avremo:

| Importo da rateizzare | Limite rata minima rimborsabile |

|---|---|

| fino a 1000€ | 50€ |

| da 1.001 a 2000€ | 100€ |

| da 2001 a 3000€ | 200€ |

| da 3001 a 4000€ | 300€ |

| da 4001 a 5000€ | 400€ |

| oltre 5000€ | 500€ |

(Fonte: sito ufficiale UniCredit – Data: 08/04/2019)

Nel primo caso i limiti sono invece legati direttamente agli importi rispetto al numero di rate. Ad esempio la rateizzazione a 3 mesi è possibile solo per importi fino a 500 euro, mentre per rateizzare fino a 6 mesi, oppure 10 si deve raggiungere una spesa compresa tra 500 e almeno 750 euro. Nella tabella riportiamo degli esempi di combinazioni tra durata, importi rateizzabili e commissioni fisse applicate:

| Importo da rateizzare | Commissione per durata | Durata accettata |

|---|---|---|

| da 250 a 500€ | 3€ | 3 mesi |

| da 501 a 750 euro | 6€ (per tre mesi) 18€ (per 6 mesi) 30€ (per 10 mesi) | 3, 6, 10 mesi |

| da 751 a 1000€ | 9€ (per 3 mesi) 24€ (per 6 mesi) 40€ (per 10 mesi) 48€ (per 12 mesi) | 3, 6, 10, 12 mesi |

| da 1001 a 1250€ | 12€ (per 3 mesi) 30€ (per 6 mesi) 50€ (per 10 mesi) 60€ (per 12 mesi) 75€ (per 15 mesi) | 3, 6, 10, 12, 15 mesi |

| da 1251 a 1500 | 15€ (per 3 mesi) 36€ (per 6 mesi) 60€ (per 10 mesi) 72€ (per 12 mesi) 90€ (per 15 mesi) 140€ (per 20 mesi) | 3, 6, 10, 12, 15, 20 mesi |

(Fonte: sito ufficiale UniCredit – Data: 08/04/2019)

Oltre i 1500 euro di importo speso si possono quindi scegliere tutte le possibili durate, con un logico aumento delle commissioni fisse applicate (è consultabile la tabella con i tassi aggiornati direttamente sul sito ufficiale UniCredit).

Richiesta e attivazione della carta

Altri prodotti UniCredit

– Conto corrente My Genius

– Carta conto Genius

– Libretto UniCredit

– Conto Deposito Salvadanaio

– Conto trading UniCredit

– Bancomat UniCredit

– Investimenti UniCredit

– Numero verde UniCredit

– Subito Banca Store

– Assicurazione auto UniCredit

– Prestiti UniCredit

– Mutui UniCredit

– Fondo pensione UniCredit

– UniCredit home banking

– Buddybank

– Azioni UniCredit

– Cessione del quinto UniCredit

– Fido bancario UniCredit

– Apple Pay UniCredit

– Carta di credito Flexia

La richiesta della carta di credito UniCredit va fatta tramite filiale oppure direttamente online se si ha il servizio di internet banking associato al proprio conto corrente attivo. Bisogna considerare che il plafond viene anche concesso in funzione delle garanzie che sono valutate da UniCredit, a seguito di una fase di valutazione creditizia.

La carta di credito deve essere attivata attraverso il Servizio clienti (chiamando sempre lo stesso numero verde 800.078.777) oppure con internet banking se il servizio è collegato al proprio conto corrente.

Blocco della carta

Se si ha la necessità di bloccare la carta per furto o smarrimento la procedura da seguire immediatamente è:

- blocco chiamando il Servizio Clienti al Numero verde 800.078.777 dall’Italia (se si chiama dall’estero +39.045.80.64.686), oppure usando la funzione sull’internet banking o app mobile;

- denuncia presso le autorità giudiziarie comunicando il numero che ci è stato dato al momento del blocco;

- visita in filiale o invio con A/R della copia della denuncia così che la banca possa provvedere all’invio di una nuova Carta Flexia.

Ultimo aggiornamento: 8 Aprile, 2019